6013

6013

Четырехстепенная кластеризация розничных продаж

Олег Брагинский, директор «Бюро Брагинского» и основатель «Школы траблшутеров

Олег Брагинский, директор «Бюро Брагинского» и основатель «Школы траблшутеров

На первом году углубленной работы с данными ритейлеры радуются дополнительным продажам, полученным внедрением методов Big Data. Просят не гнать коней, дать насладиться дополнительными доходами и повышенной точностью прогнозов. Но аппетит приходит во время еды, и достигнутый уровень реализации уже не греет.

Поднимем градус прогнозов на уровень многослойных предсказаний. Рассмотрим клиентский портфель сети полутысячи магазинов модной повседневной одежды, разбитый на кластеры в четырех измерениях:

· шесть типов клиентов;

· пять групп магазинов;

· шесть классов товаров;

· шесть отрядов продавцов.

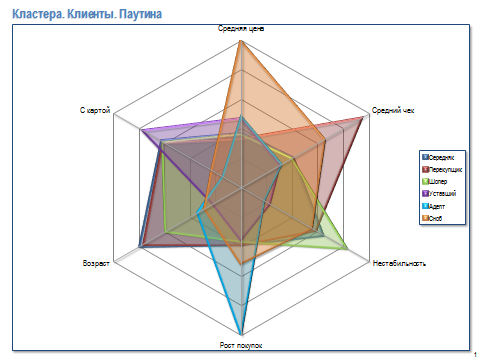

Целевые типы клиентов:

1. Шопер – покупает много товаров, формирует основной поток выручки – 49%, нестабилен в покупках.

2. Уставший – формирует половину клиентской базы – 50%, активно совершал покупки в 2016 году. В 2017-м значительно снизил активность – переключился на разовые покупки «по привычке».

Перспективные типы клиентов:

3. Середняк – имеет средние значения по основным показателям.

4. Адепт – пользуется картой сети непродолжительный срок, активно покупал товары в магазинах в 2016-м. Не умеет или не стремится оптимизировать расходы при покупках – приобретает импульсивно, когда хочет, не дожидается скидок.

Нецелевые типы клиентов:

5. Перекупщик – немногочисленный клиент – 0,1%, много покупает за один раз вплоть до небольшой партии. Молодой возраст. Основной канал покупки – интернет. Умело пользуется дисконтными программами для минимизации цены. В пересчете на одного клиента является наиболее активным покупателем. Размеры чека таковы, что заставляют усомниться в покупках для целей собственного потребления.

6. Сноб – клиенты не формируют большого потока выручки. Ориентированы на разовые покупки относительно дорогой верхней одежды. Не пытаются оптимизировать расходы на обновках. Показали активный рост покупок в 2016 году.

Визуальное разделение типов клиентов по наиболее выдающимся параметрам показано на рис. 1.

Рис. 1. Визуальное разделение типов клиентов по ключевым параметрам

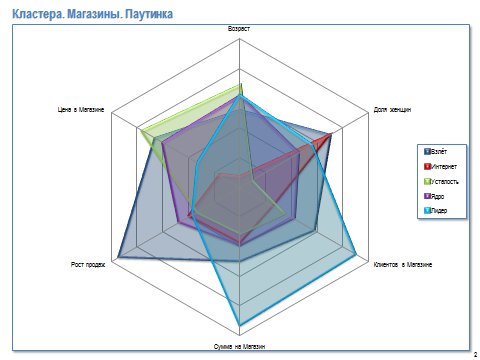

Целевая группа магазинов:

1. «Лидер» – четверть от общего количества магазинов. Каждый демонстрирует выдающиеся показатели продаж. Группа формирует 58% поступлений от продаж и 62% реализации товарного потока. Более половины клиентов покупают в магазинах этой группы.

Перспективные группы магазинов:

2. «Взлет» – отличительная характеристика – значительный рост продаж в 2016 году. Среди клиентов заметно больше женщин. Показатели деятельности магазинов группы выше средних. Через магазины группы покупают четверть клиентов. Потребители предпочитают базовый ассортимент товаров, склонны делать покупки (72,4% случаев) только в этом – домашнем для них магазине.

3. «Интернет» – самая маленькая по количеству магазинов группа с низкими показателями продаж. Перспективный канал в женском и молодежном сегменте, площадка привлечения новых покупателей. В этой группе 95% продаж осуществляется через интернет-магазин. Не интернет-магазины попали в группу из-за схожести профиля и поведения клиентов.

4. «Ядро» – многочисленные магазины, демонстрирующие устойчивые средние показатели по основным параметрам продаж и клиентов. Наибольшая по количеству магазинов группа – 39%. На втором месте по формированию общего потока – 19% по сумме продаж. Клиенты склонны считать этот магазин основным для своих покупок в 66,8% случаев.

Нецелевая группа магазинов:

5. «Усталость» – не в состоянии формировать значительный поток выручки (у них наименьшая доля в 1,9%), имеют высокие цены на товары. Магазины больше интересны мужчинам и клиентам с долгим сроком пользования картой. Через группу проходит только 2% клиентов.

Визуальное разделение групп магазинов по ключевым параметрам представлено на рис. 2.

Рис. 2. Визуальное разделение групп магазинов по ключевым параметрам

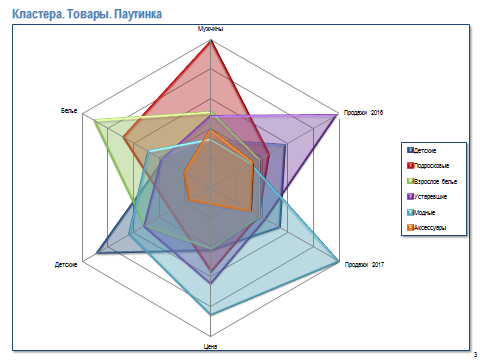

Целевые классы товаров:

1. «Устаревшие» – были популярны среди клиентов в 2016 году. В 2017-м их продажи значительно сократились. В сумме формируют самый большой поток выручки от продаж – 39%. Следует активно прикладывать усилия для адекватного замещения товаров этого класса на пользующиеся большим спросом. Ближайший кандидат на замещение – товары класса «Модные».

2. «Модные» – активно распродававшиеся в сезоне 2014 года товары. Среди них много детских товаров. Средняя цена высока – это самый дорогой класс. 12% товаров приносит 22% потока денег, что свидетельствует об их эффективной роли в продажах. Сейчас «Модные» занимают в среднем чеке большую долю суммы – 52,9%. В среднем эти товары получают наибольший дисконт по картам – 9,2%. Среди «Модных» товаров 85,8% относится к ассортименту «Основной», «Стокового» только 14,2%. На Москву приходится 21% от общих продаж товаров этого класса.

Перспективные классы товаров:

3. «Детские» – состоят из наименований, относящихся к детским товарам. Самый большой класс по количеству входящих в него наименований – 43%. Однако по показателям продаж находится на втором месте. Хорошо продавались как в 2016-м, так и в 2017 годах.

4. «Белье для взрослых» – белье и рубашки для взрослых мужчин и женщин. Наименьшее число SKU – 4%. 27,3% товаров относится к капсуле Basic. 71,5% товаров – к ассортименту «Присоединенный».

Нецелевые классы товаров:

5. «Подростковые» – товары для юного поколения. Довольно много мужчин покупает их своим детям.

6. «Аксессуары» – товары этого класса включают бижутерию, очки, косметику и пр. Невысокие суммы – 1% и количество – 4% продаж. Низкая цена. Повышенная популярность товаров наблюдается в Санкт-Петербурге – 26% продаж.

Визуальное разделение классов товаров по ключевым параметрам представлено на рис. 3.

Рис. 3. Визуальное разделение классов товаров по ключевым параметрам

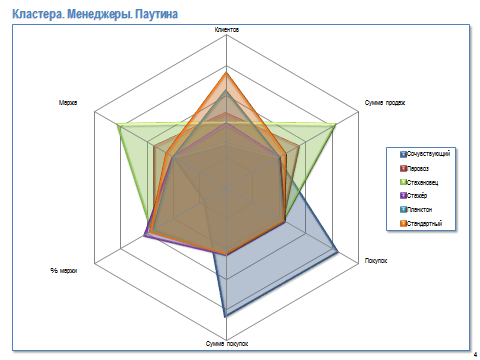

Целевые отряды продавцов:

1. «Сочувствующий» – самый маленький кластер молодых по возрасту и стажу сотрудников. Скудные показатели продаж: мало клиентов, чеков, товаров. Работают с низкой маржинальностью в зоне аукционных товаров со сниженной ценой. Высокий рост маржи в первые 90 дней работы, затем плато и резкий спуск. Высокий процент возврата купленного.

2. «Стахановец» – небольшой по численности кластер опытных продавцов. Наибольшее число клиентов и чеков на продавца. Низкий уровень возврата по сумме. Сильный спад динамики по сумме и марже продаж в 2017 году.

Перспективные отряды:

3. «Паровоз» – небольшой кластер. Обеспечивает большой поток продаж – товаров, суммы и маржи за счет эффективности продаж: 3,6% менеджеров обеспечивают 44,6% суммы от продаж. Недорогой товар. Высокий уровень продаж и маржи на клиента. Все без высшего образования.

4. «Стажер» – средний по размеру кластер. Рост количества чеков, суммы продаж, маржи. Высокая маржинальность продаж. Высокий уровень возвратов по количеству товара. Работают не в тех городах, где родились или учились.

5. «Посредственный» – наибольший по численности кластер. Наиболее низкий уровень продаж на чек и на клиента. Возврат самый большой по сумме. Отличим от «Стандартного» отряда только по истечении срока гарантированного возврата товара.

Нецелевые отряды:

6. «Стандартный» – средний по численности кластер. Формирует большой поток чеков. Обслуживает большой поток клиентов. Рост продаж. Низкий уровень возвратов.

Визуальное разделение отрядов продавцов по ключевым параметрам показано на рис.4.

Рис. 4. Визуальное разделение отрядов продавцов по ключевым параметрам

Очередной шаг – построение таблиц наилучших соответствий «тип-группа-класс-отряд». Итого получается 1080 вариаций. Не все из них интересны, рассмотрим сочетания только целевых и перспективных цепочек «клиент-магазин-товар-продавец», обеспечивающих наивысшую вероятность успешных продаж. Таких насчитывается 320, а это лишь 29,6% случаев.

Наивысшая расчетная вероятность успешности покупки соответствия составила 71,8%, худшие аналитически ограничили 20%. Итого осталась 131 вариация. В таблице ниже приведены по три лучшие и две худшие цепочки для каждого типа клиентов:

К последним 18 месяцам продаж применили предложенную модель соответствия. Расчеты показали неиспользованный потенциал в размере 9,17% оборота. «Недобор» произошел из-за эмоционального подхода продавцов к обслуживанию посетителей. Решили запустить трехмесячный пилот, в ходе которого, при отсутствии толкучки и очередей, старались действовать согласно аналитической методике.

Приращение оборота составило почти 10,4%. Продавцы и директора магазинов старались и соотносили действия с учетом пройденного обучения и стремления получить бонусы. При анализе результатов пилота предсказуемо оказалось, что были «дословные» исполнители и «саботажники». Знаете, во сколько раз отличалась маржинальность их продаж? В 16,02%!