Снижение порога беспошлинного ввоза товаров: взгляд европейских экспертов

Dr Bruno Basalisco,

Managing Economist

В декабре 2016 года Европейская комиссия предложила провести модернизацию процедуры сбора НДС для трансграничной электронной коммерции B2C. Этот проект представляет собой целый пакет мер, среди которых – отмена/снижение минимального порога беспошлинного ввоза товаров с низкой стоимостью (10–22 евро). Ассоциацией европейских общественных почтовых операторов POSTEUROP было инициировано исследование, в котором описаны потенциальные результаты данной реформы.

|

|

|

В декабре 2016 года Европейская комиссия предложила провести модернизацию процедуры сбора НДС для трансграничной электронной коммерции B2C. Этот проект представляет собой целый пакет мер, среди которых – отмена/снижение минимального порога беспошлинного ввоза товаров с низкой стоимостью (10–22 евро). Ассоциацией европейских общественных почтовых операторов POSTEUROP было инициировано исследование, в котором описаны потенциальные результаты данной реформы.

Поскольку проблема снижения порога беспошлинного ввоза товаров является также актуальной для российского рынка, предлагаем вашему вниманию ключевые тезисы исследования, проведенного Sigurd Næss-Schmidt, Dr Palle Sørensen, Jimmy Gårdebrink, Dr Bruno Basalisco.

Минимальный беспошлинный порог в ЕС, так же как и во всем мире, – это освобождение от уплаты НДС из-за очень высоких транзакционных издержек на осуществление налоговых сборов для товаров с относительно низкой стоимостью.

Ключевым моментом предложенного Комиссией плана является доработка системы Mini One-Stop-Shop (MOSS – упрощенная система отчетности по VAT для провайдеров цифровых услуг) до новой версии One-StopShop (OSS), ориентированной на электронную коммерцию (онлайн-ритейл). Предложение внедрения системы OSS само по себе не является основным фокусом настоящего анализа, но представляет собой важный фактор.

Авторы исследования пришли к выводу, что предложенный отказ от беспошлинного ввоза товаров приведет к неоправданно высоким затратам, которые лягут на доставщиков, таможню и продавцов, а в конечном итоге – на плечи потребителей ЕС. Кроме того, доходы от сбора НДС, полученные путем отказа от беспошлинного ввоза товаров, значительно меньше, чем дополнительные расходы на администрирование.

Данные, на которые ссылается Комиссия

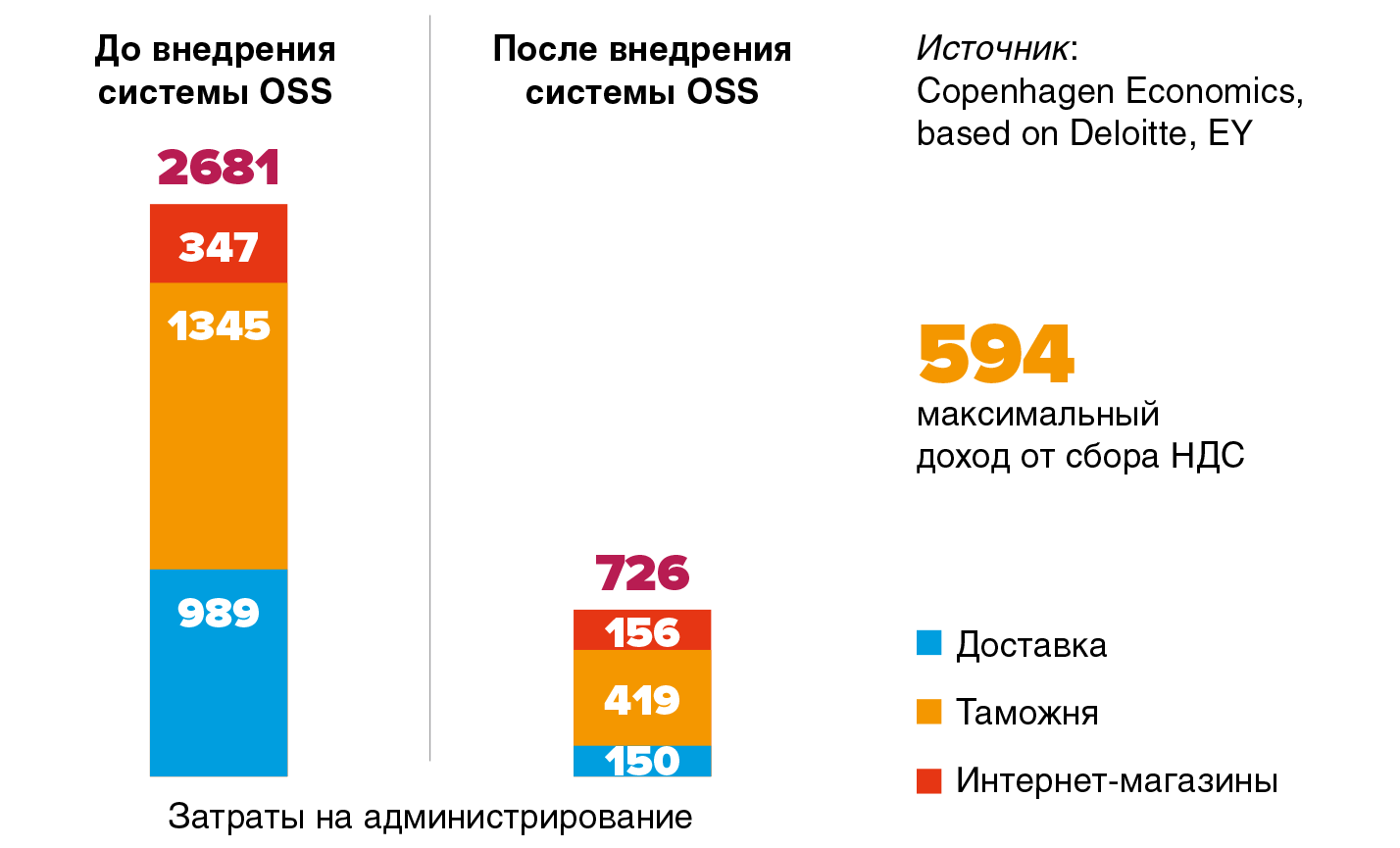

По расчетам авторов, суммы расходов на администрирование налоговых сборов в год будут следующими:

Pre-OSS: затраты на администрирование в размере 2,7 млрд евро против максимально возможной потенциальной прибыли от сбора НДС в размере 0,6 млрд евро.

Post-OSS: затраты на администрирование в размере 0,7 млрд евро против максимально возможной потенциальной прибыли от сбора НДС в размере 0,6 млрд евро.

|

| Рис. 1. Влияние отмены беспошлинного ввоза товаров на основе анализа Комиссии, в млрд евро |

В значительной степени будет затронута отрасль доставки и столкнется с дополнительными затратами на администрирование в размере в 1 млрд евро (около 40% от общей суммы 2,7 млрд евро до внедрения системы OSS, см. рис. 1). В секторе доставки традиционно львиная доля товаров c низкой стоимостью обрабатывается почтовыми операторами, что оказывает значительное влияние на стоимость.

Таможенная служба является бюджетной организацией, а в отрасль доставки входят почтовые операторы, которые принадлежат государству. Таким образом, предложенный Комиссией проект по упразднению беспошлинного ввоза товаров приводит к дополнительным затратам, которые ложатся на национальных налогоплательщиков, а также на отрасль в целом, в то время как дополнительные доходы от сбора НДС намного ниже.

Принцип успешного регулирования отрасли заключается в том, что вводятся в исполнение только меры с явным положительным эффектом. Анализ показывает отрицательный результат оценки воздействия, что свидетельствует о необходимости как минимум паузы для размышлений.

Тест на чувствительность ключевых параметров данных, на которые ссылается Комиссия

Авторы исследования выделяют три ключевых параметра, которые оказывают значительное влияние на результаты оценки воздействия, однако они не были подробно описаны в данных, на которые полагалась Комиссия, и не подверглись тесту на чувствительность:

• процент импортных товаров, участвующих в системе OSS;

• процент экономии средств при сборе НДС с помощью системы OSS;

• среднее значение импортированных товаров c низкой стоимостью.

|

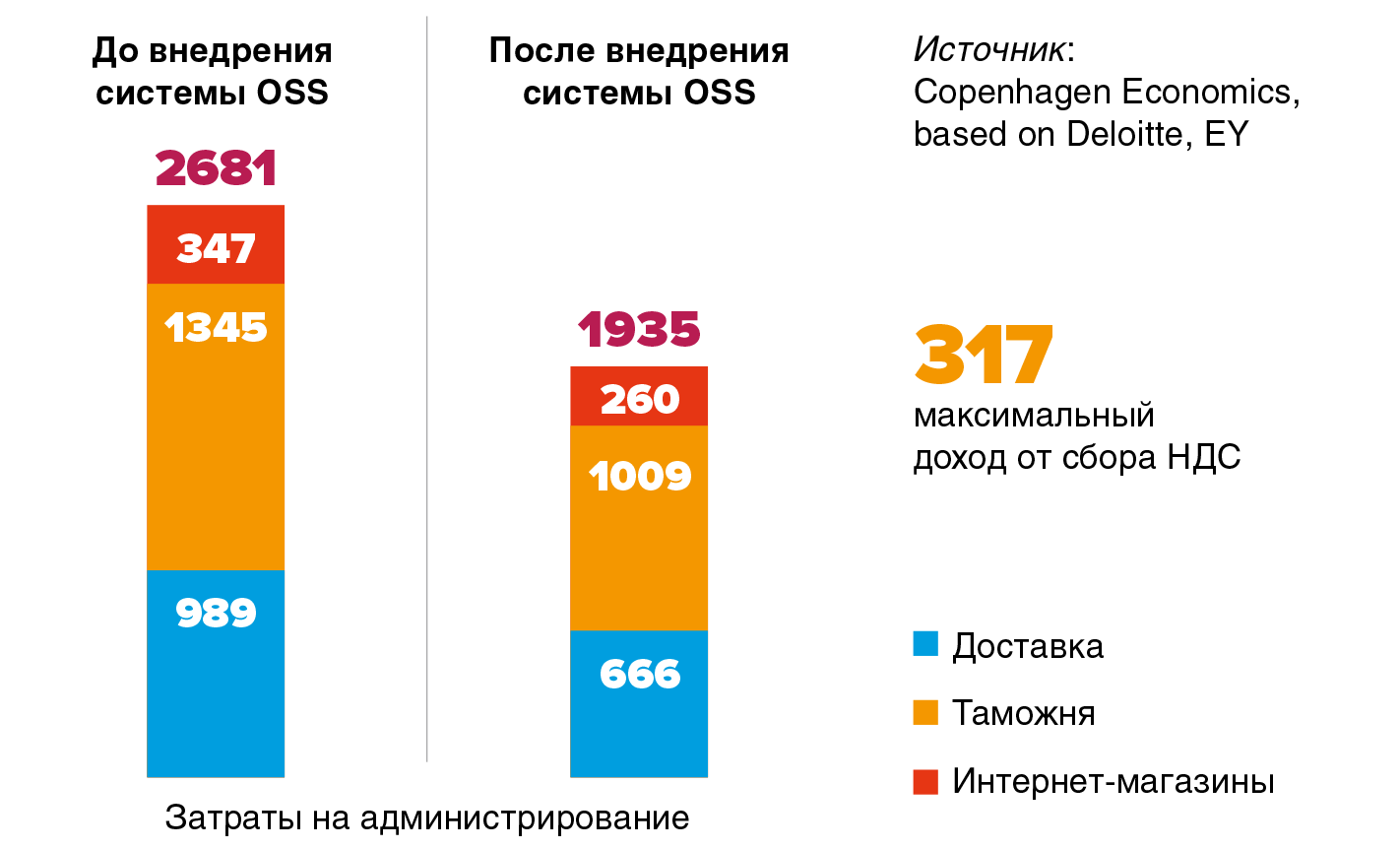

| Рис. 2. Влияние отмены беспошлинного ввоза товаров на основе теста на чувствительность, в млрд евро |

Авторы исследовали, как приведенные выше факторы влияют на оценку воздействия, и прозрачно изложили результаты теста на чувствительность, основанного на различных параметрах. Тест на чувствительность показывает, что оценка воздействия дает неизменно отрицательные результаты, а именно:

Pre-OSS (до внедрения системы OSS): затраты на администрирование в размере 2,7 млрд евро против максимально возможной потенциальной прибыли от сбора НДС в размере 0,3 млрд евро.

Post-OSS (после внедрения системы OSS): затраты на администрирование в размере 1,9 млрд евро против максимально возможной потенциальной прибыли от сбора НДС в размере 0,3 млрд евро.

Таким образом, проект Комиссии основан на одновременном рассмотрении влияния внедрения системы OSS и отказа от беспошлинного ввоза товаров. Принимая во внимание только отмену беспошлинного ввоза товаров, авторы определили, что эта мера имеет существенные негативные последствия.

Очевидно, что система OSS способствует упрощению и снижает годовые затраты на администрирование. Тем не менее, хотя последствия расходов после реализации системы OSS ниже, чем до нее, очевидно, что затраты на администрирование превосходят максимально возможную потенциальную прибыль от сбора НДС даже после внедрения упрощенной системы отчетности.

Дальнейшие исследования помогут прояснить, насколько оправданно с экономической точки зрения осуществление плана, предложенного Комиссией. Говоря о двух ключевых параметрах при реализации системы OSS, введение только этой системы без внесения изменений в правила беспошлинного ввоза товаров позволило бы подтвердить необходимость реформы. Следовательно, только путем внедрения системы OSS прежде любых изменений в правилах беспошлинного ввоза товаров можно будет достоверно определить последствия осуществления плана, предложенного Комиссией.

1. Затраты на администрирование НДС превышают доходы от его сбора

Для товаров с низкой стоимостью расходы на сбор НДС превышают налоговые поступления. Это связано с тем, что сбор НДС с каждого товара связан с расходами на администрирование, которые не зависят от стоимости товара. Фактически налоговые поступления за одну единицу товара пропорциональны стоимости товара и могут быть для товаров с низкой стоимостью меньше затрат на администрирование. Таким образом, для покрытия расходов на сбор необходимо взимать НДС только с товаров, стоимость которых превышает определенную сумму; это обеспечивает основу для порога беспошлинного ввоза товаров.

|

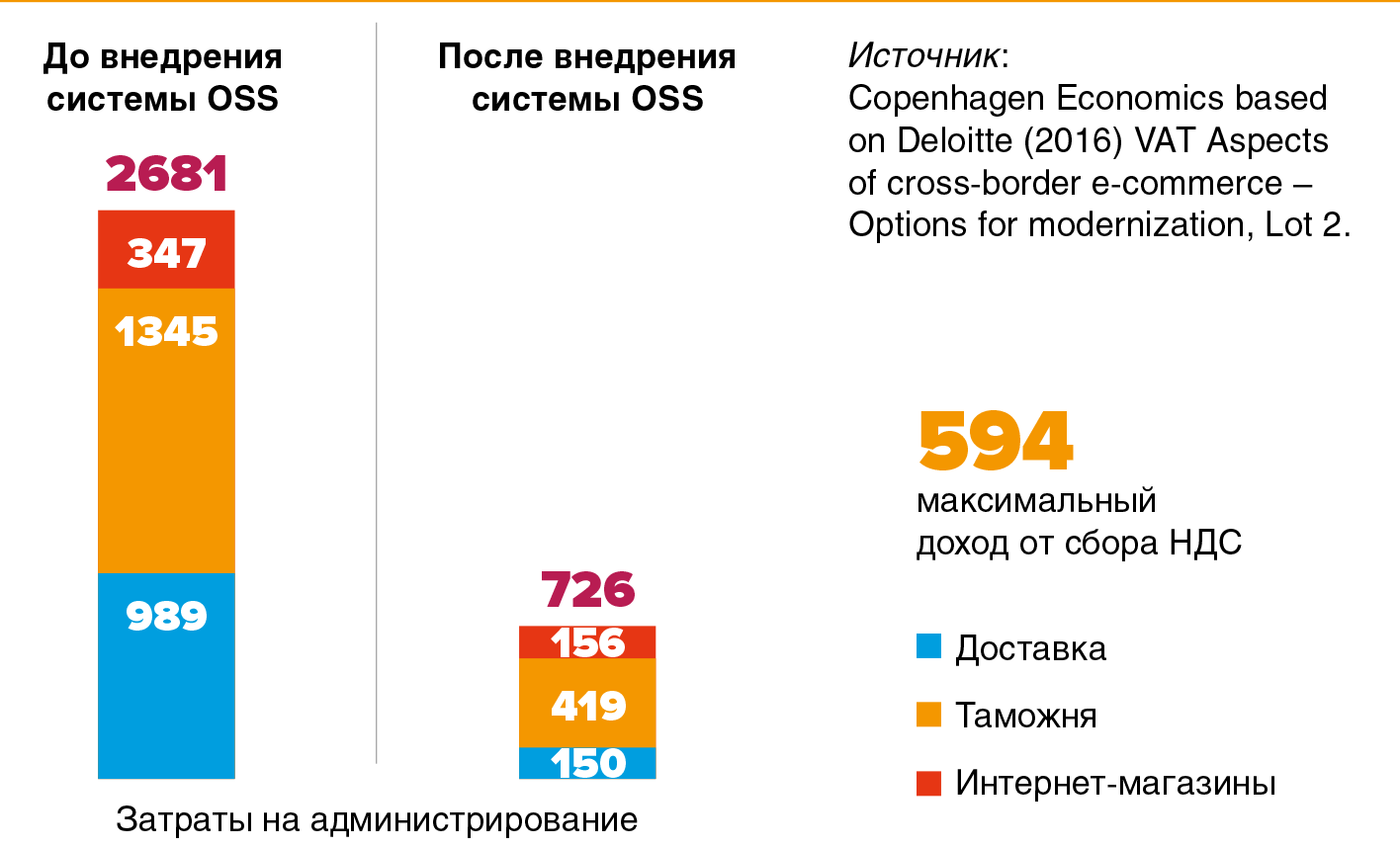

| Рис. 3. Затраты на администрирование превышают доходы от сбора НДС при упразднении беспошлинного ввоза товаров в рамках действующей системы (Pre-OSS), в млрд евро |

По оценкам Комиссии, 144 млн единиц товара с низкой стоимостью будут облагаться НДС при отказе от беспошлинного ввоза. Это потенциально может привести к поступлению доходов от сбора НДС в размере 594 млн евро.

Административные расходы на сбор НДС первоначально ложатся на плечи логистических операторов, таможенных органов и предприятий электронной коммерции и затем будут возложены (частично или полностью) на потребителя. Когда продукт приобретается онлайн за пределами ЕС, стоимость товара обычно не включает НДС. Во многих странах в случаях, когда НДС подлежит уплате (т. е. стоимость товара выше минимального порога), оператор доставки оформляет товар на таможне, предварительно оплачивая НДС для получателя, а затем возмещает его при доставке. Хотя сам процесс может меняться в зависимости от страны, входящей в ЕС, затраты на администрирование НДС являются существенными для всех государств-членов. В частности, администрирование сбора НДС от товарополучателя отнимает много времени и может включать такие задачи, как связь с товарополучателем, оформление документов перед сбором налога, денежные переводы и, возможно, возврат.

Оценка воздействия, проведенная Комиссией, показывает, что с учетом нынешней системы администрирования НДС отказ от беспошлинного ввоза товаров приведет к большому административному бремени для логистических операторов и таможенных органов.

С сегодняшней системой администрирования сбор НДС связан с большими затратами для логистических операторов, таможенных органов и интернет-продавцов.

Анализ показывает, что в рамках нынешней системы упразднение беспошлинного ввоза товаров приведет к дополнительным расходам на налоговое администрирование в размере 2681 млн евро по сравнению с потенциально возможным максимальным доходом от сбора НДС в размере 594 млн евро (см. рис. 3). Это в конечном итоге приведет к дополнительным расходам для потребителей.

Также авторы отмечают, что действующий в настоящее время порог беспошлинного ввоза товаров в размере 22 евро уже ниже оптимального. Фактически многочисленные исследования показывают, что текущий порог для беспошлинного ввоза товаров в ЕС не следует понижать, а, наоборот, необходимо увеличить, чтобы покрыть расходы. Эмпирическое исследование CBRA (2014, стр. 34) данных, полученных от таможенных органов и операторов доставки, показало, что минимальный порог беспошлинного ввоза товаров в ЕС, который покроет затраты на обеспечение администрирования, составляет от 70 до 80 евро. Это следует из того факта, что существуют значительные издержки, связанные со сбором НДС, и эти издержки значительно превышают ограниченный доход от налогового сбора с товаров с низкой стоимостью.

2. Затраты на сбор НДС превышают собранные доходы даже при реализации системы OSS

Упрощение предложенных Комиссией мер может изменить показатели расходов и доходов, тем не менее проведенные исследования не дают убедительных доказательств того, что внедрение системы OSS приведет к положительным результатам упразднения беспошлинного ввоза товаров.

|

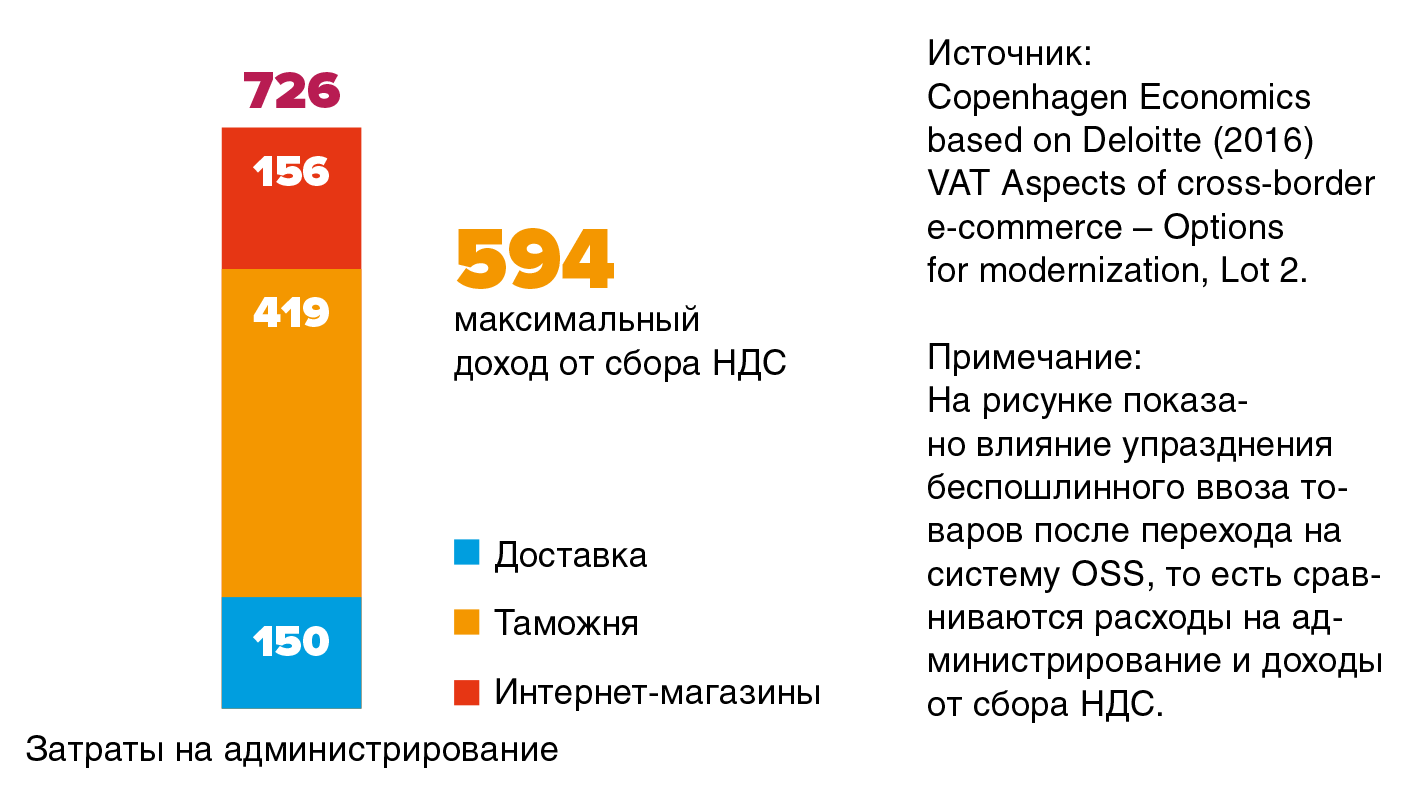

| Рис. 4. Стоимость администрирования превышает доходы от сбора НДС даже при реализации системы OSS, в млрд евро |

Несмотря на то что реализация системы OSS обеспечит некоторую экономию средств, они не компенсируют затраты на сбор НДС с возросшего количества товаров, облагаемых пошлиной. Это важный фактор, поскольку количество единиц товара с низкой стоимостью, ввозимых в ЕС (ниже 22 евро, в настоящее время освобождается от НДС), составляет 144 млн штук, тогда как количество единиц товара, стоимость которого варьируется между 22 и 150 евро, составляет 43 млн штук в год. Таким образом, количество единиц товара с низкой стоимостью (ниже 22 евро) в три раза больше, чем товаров в диапазоне от 22 до 150 евро. Поэтому неудивительно, что даже при реализации системы OSS упразднение беспошлинного ввоза товаров приведет к дополнительным расходам на администрирование увеличившегося количества товаров, что в свою очередь будет означать рост затрат для промышленности и государственных органов.

Дополнительные затраты на администрирование, связанные с упразднением беспошлинного ввоза товаров после перехода на систему OSS, составляют ориентировочную сумму в 726 млн евро (см. рис. 4). Это концептуально похоже на рис. 3, но теперь было учтено сокращение затрат благодаря переходу на систему OSS. Анализ показывает доходы от сбора НДС при полном соблюдении всех параметров (Pre-OSS и Post-OSS).

3. Потребители ЕС понесут расходы, связанные с упразднением беспошлинного ввоза товаров

Негативное влияние упразднения беспошлинного ввоза товаров нанесет ущерб европейским потребителям и бизнесу. Увеличение расходов на администрирование приведет к повышению цен для потребителей или к потере прибыли для бизнеса и в целом неблагоприятно скажется на благосостоянии ЕС. Реализация проекта, предложенного Комиссией, также будет иметь негативные последствия для электронных продавцов третьей страны, однако основная часть дополнительных расходов, скорее всего, будет покрываться в конечном итоге из кошелька европейского потребителя.

Один из возможных исходов: при отмене беспошлинного ввоза товаров потребитель начнет покупать больше товаров у европейских ритейлеров (онлайн или офлайн). Дополнительные налоговые сборы, налагаемые на товары, которые ввозятся на территорию ЕС из третьих стран, побудят потребителей прекратить покупать товары у электронного продавца третьей страны и вместо этого покупать их у продавца в ЕС. Потребитель, который ранее предпочитал покупать товар у продавца из страны, не входящей в ЕС, теперь вынужден покупать тот же продукт у розничного продавца внутри ЕС. То есть в результате пострадает потребитель. С точки зрения экономики это означает снижение дополнительной выгоды для потребителя.

Еще одна возможная модель развития событий – когда только часть расходов, понесенных операторами доставки, может лечь на плечи интернет-продавцов из третьих стран. Логистические операторы могут покрыть оставшуюся часть затрат за счет других услуг или снизить свою прибыль. Оператор доставки может покрыть издержки, связанные со сбором НДС, непосредственно за счет европейских потребителей, которые будут платить больше за товар. В итоге остальная часть затрат либо обернется убытками для европейской отрасли доставки, либо будет компенсирована за счет других услуг.

Кроме того, в результате отмены беспошлинного ввоза товаров количество проданных товаров может быть ниже социально оптимального из-за введения дополнительных затрат.

4. Преимущества отмены беспошлинного ввоза товаров не доказаны

Основной целью отмены беспошлинного ввоза товаров заявлено создание равных условий для европейских продавцов и продавцов за пределами ЕС. Однако результаты подготовленного для Комиссии исследования свидетельствуют о том, что:

• отмена беспошлинного ввоза товаров не способствует положительному эффекту от предложенного пакета мер;

• макроэкономическая выгода от упразднения беспошлинного ввоза товаров незначительна;

• не ожидается никакой пользы от отмены беспошлинного ввоза товаров (а скорее наоборот).

Позитивное влияние обусловлено упрощением процедур отчетности (например, введение системы OSS), а не отменой беспошлинного ввоза товаров.

Макроэкономические преимущества отмены беспошлинного ввоза товаров незначительны.

Сокращение случаев мошенничества связано с введением системы OSS, а не вызвано отменой беспошлинного ввоза товаров.

Проблемы, с которыми столкнутся таможенные органы при реализации системы OSS

Считается, что, поскольку новая система OSS представляет собой доработанную версию уже существующей системы, расходы на ИТ-обеспечение не являются значительными.

Однако это утверждение не учитывает значительные проблемы, которые встанут перед таможенными органами. В будущем таможенным органам придется преодолевать проблемы, связанные с новыми системами, в том числе:

• ИТ-системы таможенных и налоговых органов не связаны между собой;

• нет баз данных для НДС ID в системе OSS;

• нет стандартного формата для сбора данных;

• существенное увеличение количества товаров, подлежащих декларированию;

• в действующем таможенном законодательстве ничего не сказано о системе OSS/ НДС;

• отмена беспошлинного ввоза товаров создает дополнительный стимул для занижения стоимости товаров. Для решения данной проблемы потребуется увеличение таможенных ресурсов;

• система OSS не является обязательной, поэтому новая система сбора НДС требует доработки, что добавляет сложности к процессу реализации всего проекта;

• льготы для C2C товаров создают дополнительные трудности;

• различные модели могут применяться к одному отправлению (B2B, B2C и C2C).

Чтобы преодолеть эти трудности, таможенным органам, возможно, придется больше инвестировать в доработку действующей системы MOSS.

Исследование Комиссии не учитывает различия в торговых барьерах

Модель, используемая в исследовании Комиссии, не оценивает особенностей электронной коммерции. Это может стать реальной проблемой, поскольку торговые барьеры существенно меняются в зависимости от страны, ведь в различных странах действует разное торговое законодательство. Если значительная часть товаров в электронной коммерции поступает из конкретных стран с определенным торговым законодательством, это должно найти свое отражение в модели, так как нецелесообразно строить взаимоотношения с другими странами по одной и той же модели.

|

Заключение

Хотя стимулирование добросовестной конкуренции является благородной целью, преимущества отмены беспошлинного ввоза товаров, похоже, не нашли своего подтверждения в исследовании, инициированном Комиссией. Концепция создания равных условий для всех участников электронной торговли (отечественных и зарубежных) является хорошей идеей в теории, но на практике ее реализация проблематична, поскольку государственные границы и таможенные процедуры создают много трудностей для ввоза товаров, приобретенных в зарубежных интернет-магазинах. Подтвержденные документально расходы, спровоцированные отменой беспошлинного ввоза товаров, несоизмеримо велики по сравнению с неподтвержденными преимуществами создания равных условий.

Кроме того, система OSS повлечет за собой трудности, связанные с ее внедрением, как для таможенных органов, так и для логистических операторов, что также означает дополнительные расходы, которые не отражены должным образом в проведенном Комиссией исследовании.